【泛糖周报】04.14-04.18:宏观因素扰动消退,内外糖价止跌反弹回归基本面

一、行情回顾

现货市场:

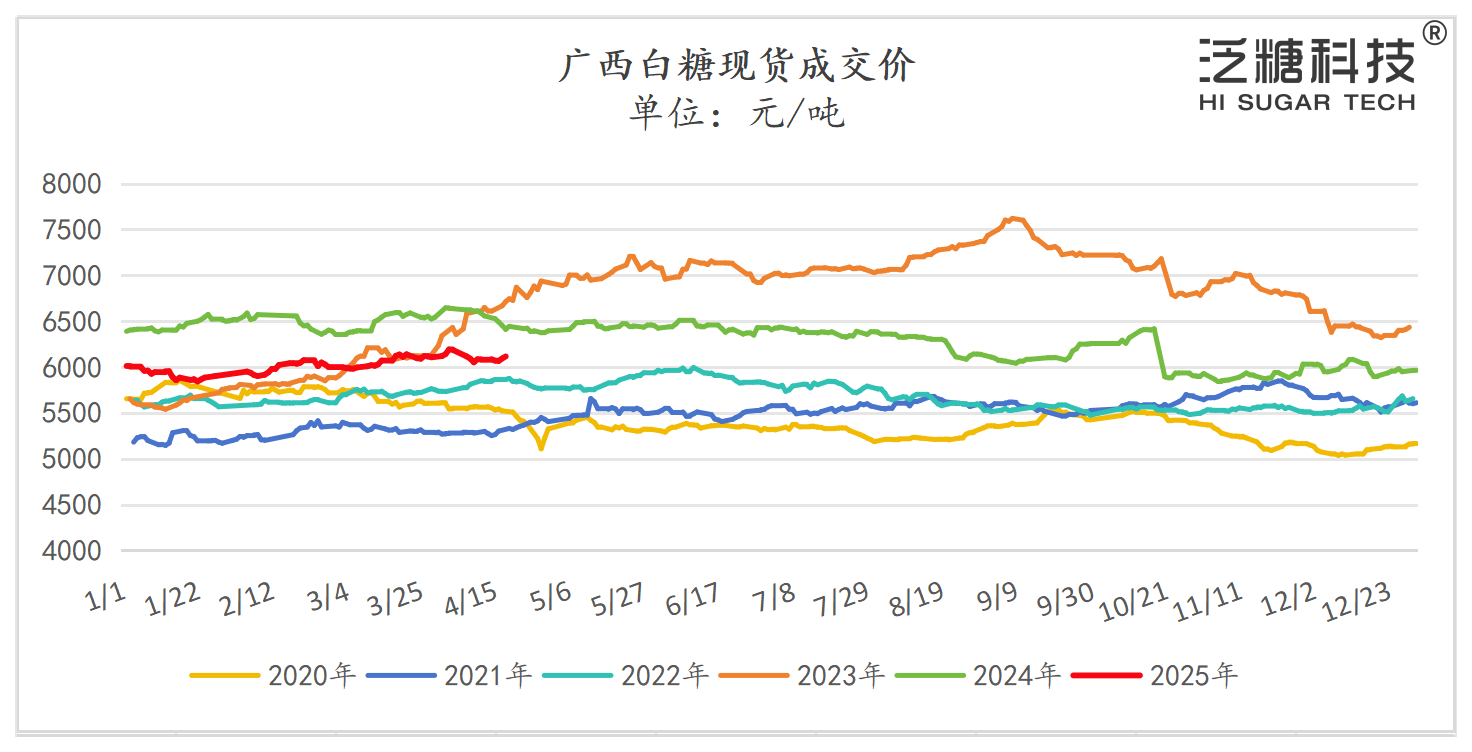

广西白糖现货成交价本周运行区间为6074~6120元/吨,周末收盘价6120元/吨,周环比上涨36元/吨,涨幅0.59%。

截至周五,广西制糖集团报价区间为6140~6210元/吨,周环比调整10元/吨;云南制糖集团报价为5970~6010元/吨,周环比上调10元/吨;加工糖厂主流报价区间为6400~6880元/吨,部分上调20元/吨。

本周市场交投情绪略有回暖,但传统消费淡季背景下,贸易商及下游终端保持观望,以随采随用为主,现货整体成交一般。

数据来源:data.hisugar

期货市场:

郑糖SR2509合约本周运行区间为5856~5965元/吨,报收于5952元/吨,周环比上涨9元/吨,涨幅0.15%,振幅1.83%。

本周国内白糖期货价格呈区间震荡走势。上半周,受外盘下挫影响,郑糖SR2509合约震荡下行,走低至5883元/吨。下半周,外盘糖价上涨,同时广西60年一遇干旱影响甘蔗出苗的消息持续发酵,叠加我国2025年1-3月食糖进口大幅回落,共同推动国内期价反弹回升,SR2509盘中突破5900元/吨位置报收于5952元/吨。短期进口糖到港数量较少,产区制糖集团产销率高,现货市场支撑偏强;但2106项下的糖浆、含糖预混粉进口量大幅增加,食糖远期进口利润窗口打开,后续市场供应压力有所提升,或限制糖价涨幅。

数据来源:郑商所、data.hisugar

国际糖市:

ICE原糖主力合约本周运行区间17.36~17.94美分/磅,报收于17.77美分/磅,下跌0.06美分/磅,跌幅0.34%,振幅3.25%。

本周ICE原糖期价整体偏弱运行。截至3月下旬,巴西中南部地区2025/26榨季制糖比较上年同期增加9.51%至43.01%,位于近10个榨季以来高位水平,阶段性生产数据令市场承压。同时,全球经济前景不明朗,食糖需求存不确定性,ICE原糖7月合约连续下行,盘中下跌至17.36美分/磅,为近两年半以来低位。而后印度2024/25榨季产糖量下调,国际金融市场普遍企稳,ICE原糖7月合约结束9连跌,报收于17.77美分/磅。市场预期巴西中南部2025/26榨季产糖量维持4100~4300万吨,能否顺利实现需紧密跟踪双周报生产数据。

数据来源:同花顺期货通、data.hisugar

(一)我国3月进口数据

据海关总署数据显示,3月份我国进口食糖7万吨,同比增加5.93万吨。2025年1-3月我国进口食糖14.92万吨,同比减少105.40万吨,降幅87.60%。

2024/25榨季截至3月,我国累计进口食糖161.09万吨,同比下降145.22万吨,降幅47.41%。

数据来源:海关总署、data.hisugar

据海关总署数据,3月我国进口糖浆、白砂糖预混粉合计13.29万吨,同比减少2.48万吨。2025年1-3月,我国累计进口170290项下三类商品共13.02万吨,同比减少19.55万吨,降幅60.02%。

2024/25榨季截至3月,累计进口170290项下三类商品共76.32万吨,同比增长2.21万吨,增幅2.99%。

2025年3月,我国进口2106906项下的糖浆、含糖预混粉共9.3万吨,同比增长9.26万吨,增幅22866.06%,创下历史进口记录。

2025年1-3月,我国累计进口2106906项下的糖浆、含糖预混粉11.19万吨,同比增加11.13万吨。

(二)期现基差及仓单

本周五仓单数量为27410张,周环比持平;有效预报1366张,周环比持平。仓单+有效预报数量为28776张,较去年同期增加3927张,增幅为15.80%。

数据来源:郑商所、data.hisugar

本周期现基差范围为163~194,开始逐步走强。

数据来源:郑商所、data.hisugar

(三)配额外加工完税成本及利润估算

截至周四,巴西配额内加工完税成本为4775元/吨、配额外加工完税成本为6122元/吨,环比上周分别减少71元/吨、92元/吨。相较国内沿海加工糖厂主流报价6400~6880元/吨,巴西配额外进口利润约为278~758元/吨。

(四)原糖CFTC持仓

截至4月15日当周,ICE原糖期货+期权总持仓为962590手,较前一周减少39637手。投机多头持仓248530手,较前一周减少10277手;投机空头持仓226874手,较前一周增加15412手;投机净多持仓为21656手,较上周减少25689手。

数据来源:洲际交易所、data.hisugar

(五)WTI原油价格

WTI原油本周运行区间为59.87~64.18美元/桶,收于63.75美元/桶,上涨2.85美元/桶,涨幅4.68%,振幅为7.08%。

数据来源:同花顺期货通、data.hisugar

(六)食糖生产

巴西:2024/25榨季截至3月下半月,中南部地区累计入榨量为62187.6万吨,同比减少3257.3万吨,同比降幅达4.98%;累计制糖比为48.05%,同比减少0.82%;累计产糖量为4016.9万吨,同比减少225.4万吨,同比降幅达5.31%。

印度:根据NFCSF数据显示,2024/25榨季截至2025年4月15日,全国还剩37家糖厂正在进行食糖生产工作,同比减少37家;入榨甘蔗27132.8万吨,同比减少3529.2万吨,降幅11.51%;产糖2542.5万吨,同比减少574万吨,降幅18.42%。

其中,马邦累计入榨甘蔗8489.5万吨,产糖806.5万吨;北方邦累计入榨甘蔗9376.3万吨,产糖909.5万吨;卡纳塔克邦累计入榨甘蔗4752.9万吨,产糖404万吨。

印度马邦:根据印度马邦办公室数据,截至4月15日,该邦已有199家糖厂收榨,同比增加2家;目前仅剩1家糖厂在进行食糖生产工作。共入榨甘蔗8523.4万吨,同比减少2215.6万吨,降幅20.63%;产糖807.6万吨,同比减少293.3万吨,降幅26.64%;产糖率9.48%,同比减少0.77%。

(七)贸易流

巴西:巴西对外贸易秘书处(Secex)出口数据显示,巴西4月前两周出口糖和糖蜜63.29万吨,同比减少41.1万吨,降幅39.37%;日均出口量为7.03万吨。

2024年4月,巴西糖出口量为188.92万吨,日均出口量为8.59万吨。

巴西:航运机构Williams发布的数据显示,截至4月16日当周,巴西港口等待装运食糖的船只数量为42艘,此前一周为38艘。

港口等待装运的食糖数量为169.35万吨(高级原糖数量为162.45万吨),此前一周为158.83万吨,环比增加10.52万吨,增幅6.62%。

桑托斯港等待出口的食糖数量为117.58万吨,帕拉纳瓜港等待出口的食糖数量为29.75万吨。

数据来源:Williams、data.hisugar

(八)机构预估

巴西:巴西地理与统计研究所(IBGE)近日发布报告,预计巴西2025年甘蔗种植面积为927.678万公顷,较上个月预估值上调0.6%,较上年种植面积增加0.2%;预计甘蔗产量为6.99亿吨,较上个月预估值下调1.3%,较上年产量下降1.1%。

澳大利亚:美国农业部海外农业局(FAS)近日预计澳大利亚2025/26榨季产糖量将从2024/25榨季385万吨降至380万吨;预计甘蔗产量为2850万吨,同比下降1%;预计原糖出口量将从2024/25榨季的270万吨增至310万吨。由于人口强劲增长,澳大利亚国内食糖消费量将进一步增加。多米尼加:美国农业部海外农业局(FAS)预计多米尼加2025/26榨季食糖产量将达60万吨,较2024/25榨季的59万吨增加1万吨,得益于2025年上半年有利的降雨条件。

萨尔瓦多:美国农业部海外农业局(FAS)预计萨尔瓦多2025/26榨季食糖产量为74万吨,较2024/25榨季的70.6万吨增加3.4万吨。预计该国2025/26榨季食糖出口量将增加19%,其中原糖出口量增加24%,得益于亚洲市场需求增加。

(责任编辑:Wendy)

转载声明:本文内容属本网原创,内容版权均为本网所有,若您需要引用、转载,请务必注明来源及原文链接,如涉及大面积转载,请与我们联系0771-8062446 ,获取授权。本站内容欢迎分享,但拒绝有商业目的的转载。

-

负责人

泛糖

-

联系电话

0771-8062462

-

邮箱

info@hisugar.com

-

传真

0771-8062474

-

联系地址

广西南宁市良庆区秋月路18号

QQ

QQ 微信

微信

朋友圈

朋友圈 qq空间

qq空间 微博

微博

桂公网安备

45010802000323号

桂公网安备

45010802000323号