正信期货:糖市单边仍待指引,双边关注1-5正套

11月,北半球各产区陆续开榨,市场交易重心也逐渐从巴西转向北半球,当前印度北方邦已有约32家糖厂开榨,马哈拉施特拉邦已有203家糖厂申请许可,以开始本榨季的甘蔗压榨。不过即便印度已经开榨,但是至少要数期双周数据之后,其新榨季产量和出口政策等才能有眉目,当前国际糖市仍处于等待大方向指引阶段。上周海关针对泰国进口白糖质量问题调查短暂推升郑糖价格,但由于国内新糖上市冲击,盘面快速回落。

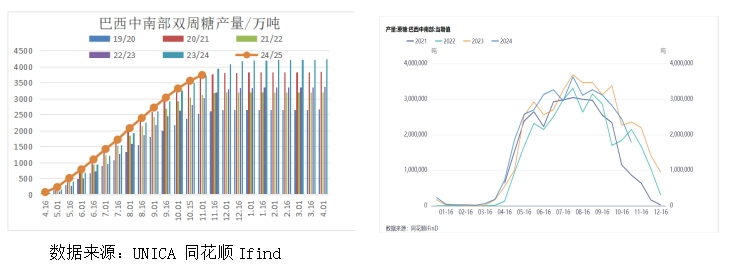

一、巴西:10月下半月产量同比大降,出口创新高

10月下半月,巴西中南部地区产糖量为178.5万吨,较去年同期的235.8万吨减少57.3万吨,同比降幅达24.3%。2024/25榨季截至10月下半月,巴西中南部地区累计入榨量为56603.1万吨,较去年同期的56108.7万吨增加494.4万吨,同比增幅达0.88%。

数据上看,10月下半月巴西产糖量同比降幅明显,当前糖厂收榨累计为38家,上年同期为26家,由于收榨糖厂增加,压榨量下降。该数据并未引起原糖明显波动,主要是巴西当前榨季已近尾声,已过压榨高峰。大部分机构对巴西中南部本榨季糖产量预估已经聚拢在3800-3900万吨,榨季初对巴西丰产的预期基本落空,原糖9月下旬走高即是对该因素的反馈。

出口方面,巴西2024年1-10月已出口食糖3170万吨,创历史新高,印尼为最大进口国。据巴西对外贸易秘书处(Secex)公布的数据显示,截至今年10月的第四周,巴西今年已经出口糖和糖蜜3170万吨,这已经超越该国2023年全年糖和糖蜜出口量3130万吨,创下历史新高;巴西是全球最大的糖生产国,由于印度糖供应缺席出口市场,该国将其在全球糖贸易中的份额扩大至70%左右。

数据显示,2024年前九个月,巴西向印度出口了220万吨糖,比去年同期大幅增长72%;对印尼出口260万吨糖,约为上年同期出口量的三倍,印尼已成为巴西糖最大的进口国家;对阿联酋的糖出口量则几乎翻了两番,达210万吨;对埃及出口糖160万吨,是2023年同期的两倍多。

二、印度:产量、生物乙醇和出口政策都存在极大不确定性

通常印度10月下旬就会开始压榨,但今年压榨已经延后。当前印度北方邦已有约32家糖厂开榨,马哈拉施特拉邦已有203家糖厂申请许可,以开始本榨季的甘蔗压榨,其中包含101家合作社糖厂和102家私人糖厂,预计还将有4-5家糖厂提交申请。

产量方面,由于今年印度降雨改善,早前USDA曾对24/25榨季印度产糖量给出过3200万吨的预期,但是在印度放开生物乙醇原料限制之后,本榨季预计将会有更多甘蔗作为生物乙醇原料进而分流食糖产量。印度农业部称今年甘蔗总播种面积为576万公顷,比上季减少6%。ISMA预估2024/25榨季,扣除乙醇分流之后,印度食糖产量将下降至2900-3000万吨,预计2024/25年度印度国内糖消费量为2900万吨。

不过在嘉利高最新的调研报告中,对于印度新榨季的产量预估更为乐观:24/25榨季,印度600万公顷的甘蔗单产约为 70 公吨/公顷,表明可以收获约 4.2 亿吨甘蔗。通常,其中 75-80% 的甘蔗会在工厂进行压榨。蔗糖的平均出糖率略高于 11%,因此估计可以生产约 3700 万吨蔗糖。

在可用的3700万吨蔗糖中,我们认为其中 450 万吨将用于乙醇生产,其余用于糖生产。因此,我们预计 2024/25 年度食糖产量为 3250 万吨。

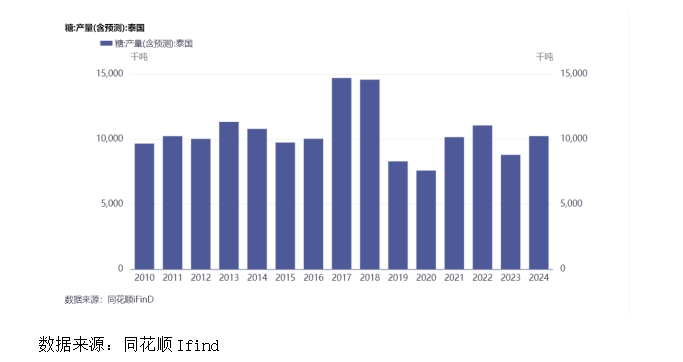

三、泰国:或是本榨季供应增量的最大来源

泰国甘蔗糖业委员会办公室(OSCB)主任Virit Viseshsinth近日预计泰国2024/25榨季的食糖产量将达到1039万吨,同比增长18%。

2023/24榨季泰国食糖产量同比下降20.37%至880万吨,作为全球第二大食糖出口国,泰国每年的消费食糖约250万吨,其余部分则用于出口。

预估产量相较于去年有约200万吨的增量。和印度不一样的是,泰国虽然产糖量相对不算很高,但是在满足国内消费之后的剩余量基本上都用于出口:泰国每年消费约250万吨食糖,其余部分用于出口,每年的出口比例约占到75%左右。

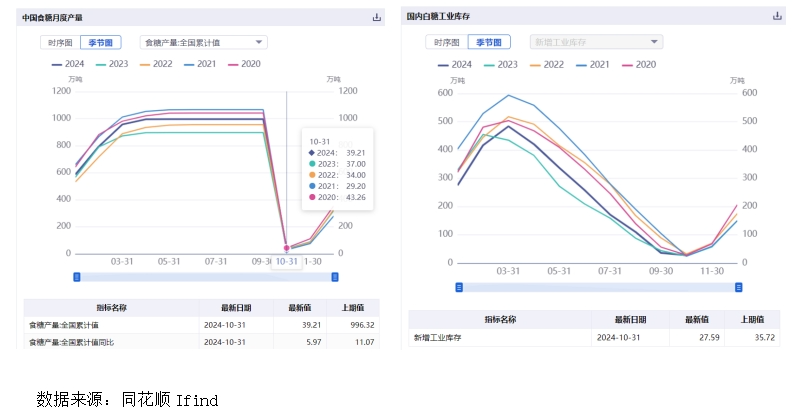

四、国内:历史低位库存,新糖上市现货价格承压

截至10月底,本制糖期全国共开榨糖厂30家。其中,甜菜糖厂28家,甘蔗糖厂2家。本制糖期已产食糖39.21万吨,同比增加1.73万吨;销售食糖11.62万吨,同比增加0.11万吨。产销率29.64%,同比降低2.79%;工业库存27.59万吨,同比增加2.59万吨。

进口方面,4季度进口糖或将减少,但是替代品进口仍然维持高位。

海关总署公布的数据显示,2024年9月份我国进口食糖40万吨,同比下降13.89万吨,降幅25.78%。2024年1-9月我国累计进口食糖289.12万吨,同比增加77.79万吨,增幅36.81%。2023/24榨季截至9月底,我国累计进口食糖475.10万吨,同比增加86.65万吨,增幅22.31%。2024年10月我国关税配额外原糖实际到港10.92万吨,11月预报到港17.10万吨。

进口数据下降的主要原因可能源自于前段时间原糖价格回升之后,配额外进口利润窗口关闭。不过替代品进口再度创出历史新高:9月我国进口糖浆、白砂糖预混粉(税则号列170290)28.50万吨,同比增加10.92万吨,增幅62.09%。2024年1-9月份累计进口173.26万吨,同比增长33.04万吨,增幅23.57%。

海关总署(GACC)对泰国出口至中国的食糖加工企业提出了更严格的监管要求。文件明确指出,中国方面在审核过程中发现,目前在中国注册的部分泰国糖制品生产企业存在明显的卫生条件问题,不符合中国食品安全法律法规,存在系统性食品安全风险。

目前该事件并未有明确结论,但分析认为可能是针对进口量屡创新高的含糖预拌粉进口的投石问路。

五、小结

原糖两次回踩21美分附近反抽,该位置有明显买盘支撑,国内短期利好释放后,新糖上市和替代品进口压力,盘面再度震荡回落,操作上,郑糖近期持震荡偏空思路,前期我们主要推荐的卖01合约6000行权的认购期权,完全符合预期。套利思路上,由于当前国内工业库存处于低位,新榨季新糖增产预期较强,预期远期盘面承压更重,可以尝试1-5正套。

(责任编辑:Lewis)

免责声明:本文系本网编辑转载, 目的在于传递更多信息,文章版权归原作者所有,内容为作者个人观点并不代表本网赞同其观点和对其真实性负责。如涉及作品内容、版权和其它问题,请与本网联系0771-8062470 ,我们将在第一时间删除内容!

-

负责人

泛糖

-

联系电话

0771-8062462

-

邮箱

info@hisugar.com

-

传真

0771-8062474

-

联系地址

广西南宁市良庆区秋月路18号

QQ

QQ 微信

微信

朋友圈

朋友圈 qq空间

qq空间 微博

微博

桂公网安备

45010802000323号

桂公网安备

45010802000323号