【泛糖周报】10.07-10.11:内强外弱:糖价波动加剧,静待北半球新榨季开启

一、行情回顾

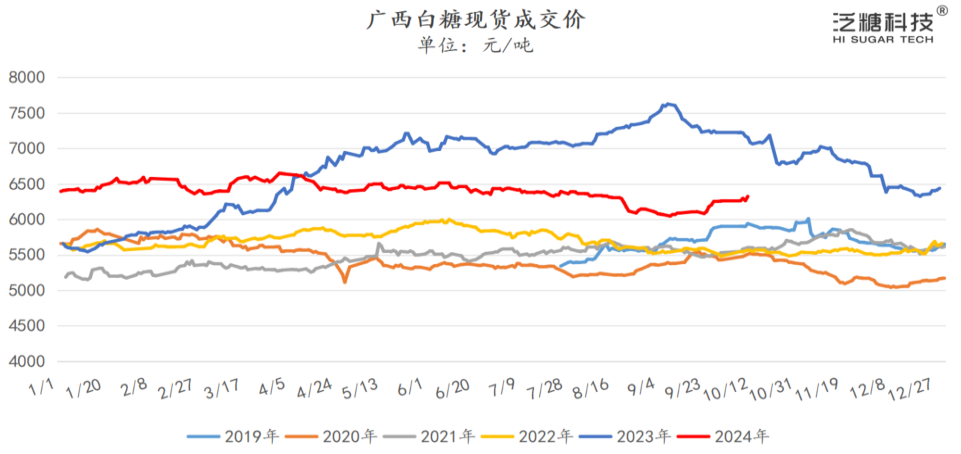

现货市场 广西白糖现货成交价本周运行区间为6236~6324元/吨,周末收盘价6324元/吨,周环比上涨63元/吨,涨幅1.01%。

截至周五,广西制糖集团报价区间为6520~6560元/吨,周环比上调20~30元/吨;云南制糖集团报价区间为6220~6270元/吨,周环比上调10~40元/吨;加工糖厂主流报价区间为6550~6630元/吨,周环比上调20~80元/吨。

国庆节后开市,白糖期现货价格同步上涨,低库存背景助推“买涨不买跌”心理,现货市场的交易氛围较为活跃,集团日内报价连续上调。进入后半周,市场购销情绪略有降温,在新旧生产季节交替以及消费淡季的背景下,市场观望情绪逐渐上升,成交回归平淡。总体来看,本周现货成交相较于节前有所减少。

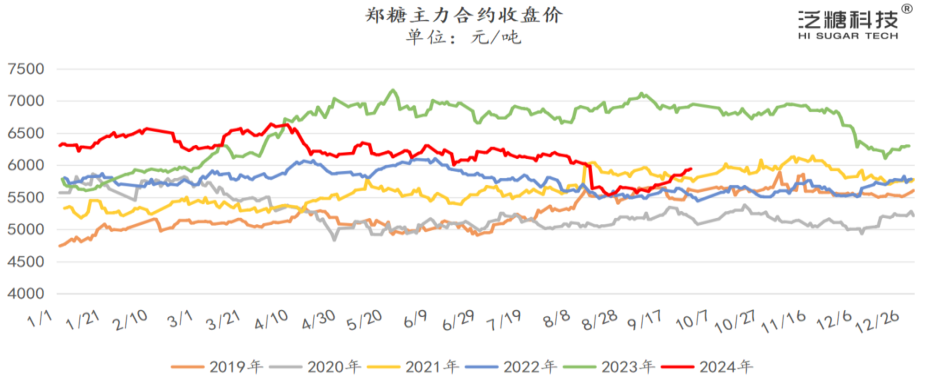

数据来源:泛糖科技 期货市场 郑糖SR2501合约本周运行区间为5846~6028元/吨,报收于5917元/吨,周环比上涨2元/吨,振幅3.08%。 本周,国内糖市多空交织,走势波动加剧,周K线收阳十字星。国庆假期开盘后,郑糖期价增仓上行,强势突破6000元/吨关口,盘中触及近5个月来的高点6028元/吨。然而,随着期价攀升,产业套保压力增大,市场分歧加剧,加上国际原糖价格回调,市场情绪转为谨慎,糖价在周四跌破5900元/吨。国产糖榨季工业结转库存为36万吨,为近5个榨季以来的最低水平。在现货报价坚挺的强现实支撑下,期价随后修复反弹至10日均线附近。周五夜盘,白糖期价延续偏强运行,跳空高开,回升至5950元/吨一线。 北方甜菜糖厂即将进入生产高峰期,而云南糖厂最早将于本月底开始榨季。随着供给增量预期逐步变为现实压力,或将限制糖价的进一步上涨高度。 数据来源:郑商所、泛糖科技

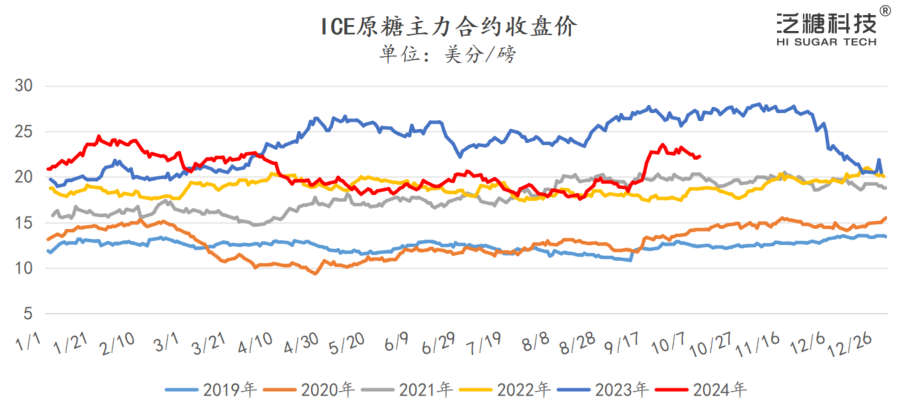

国际糖市 ICE原糖主力合约本周运行区间21.77~23.14美分/磅,报收于22.24美分/磅,下跌0.77美分/磅,振幅5.95%。 本周,国内外糖价走势略有分化,原糖期价整体呈现震荡下行趋势。周初,巴西中南部食糖出口维持高位,产区迎来降雨,干旱情况或有缓解,市场对供给的担忧有所减轻。同时,北半球主产国即将开始新榨季,预期产糖量增加,原白价差降至80美元/吨附近,市场需求减弱,供需矛盾弱化,拖累原糖期价连续下行。后半周,市场预计巴西中南部产糖量将进一步下降,原糖期价止跌企稳,并小幅回升,最终站稳在22美分/磅以上。

数据来源:同花顺期货通

二、数据说糖

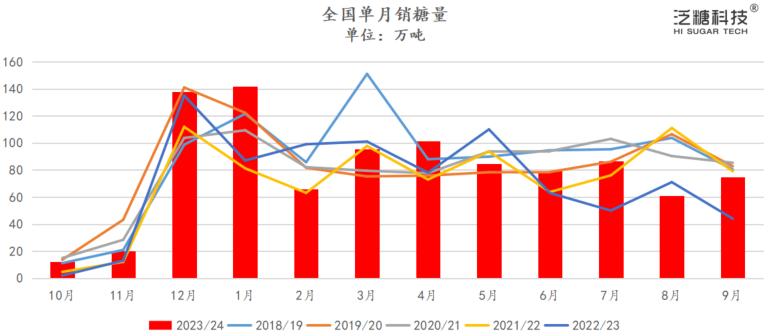

(一)2023/24年制糖期全国食糖产销数据

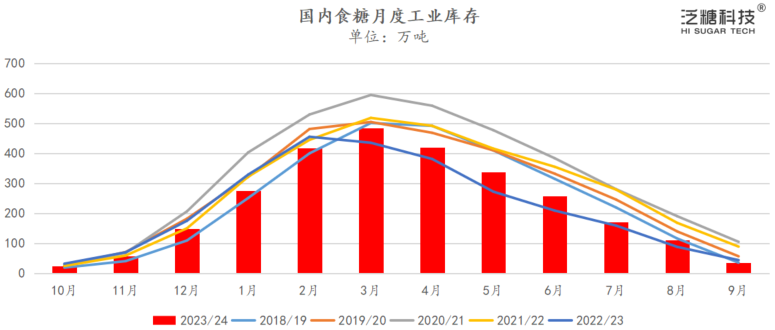

2023/24年制糖期全国共生产食糖996.32万吨,同比增加99万吨,增幅11.03%。全国累计销售食糖960.6万吨,同比增加107.45万吨,增幅12.6%;累计销糖率96.41%,同比加快1.34个百分点。食糖工业库存35.72万吨,同比减少8.5万吨,减幅19.22%。

数据来源:中国糖业协会

数据来源:中国糖业协会

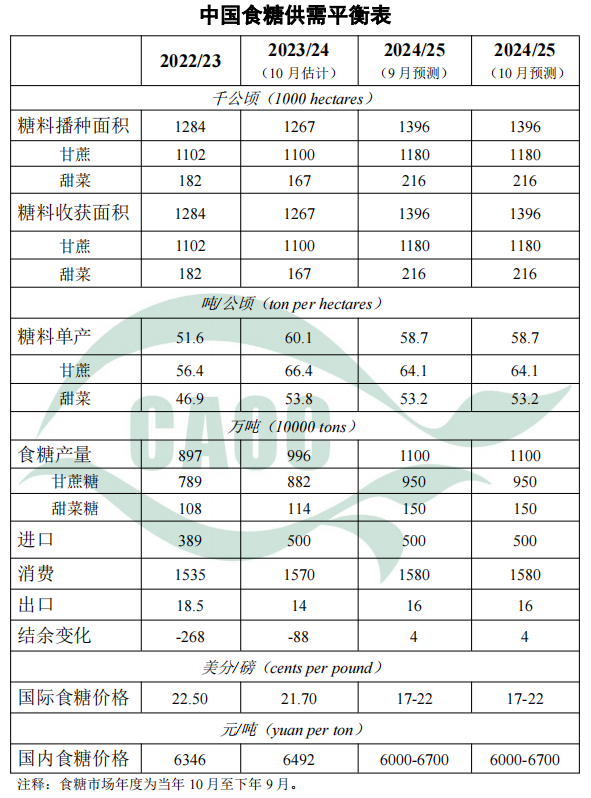

(二)2024年10月中国食糖供需形势分析

本月对中国食糖供需形势预测数据不作调整。2023/24年度中国食糖产销结束,截至9月末,累计产糖996万吨,同比增加99万吨;累计销糖961万吨,同比增加107万吨;累计销糖率96.4%,同比加快1.3个百分点。食糖年度均价为每吨6492元,在预测范围内,比上年度每吨涨146元,涨幅2.3%;国际原糖年度均价为每磅21.7美分,在预测范围内,比上年度每磅下跌0.8美分,跌幅3%。

2024/25年度全国食糖产销已经开始,内蒙古、新疆首家糖厂分别于9月12日、22日开机。内蒙古9月多雨寡照,不利于糖分积累和甜菜起收,产糖量有下调风险。

数据来源:农业农村部

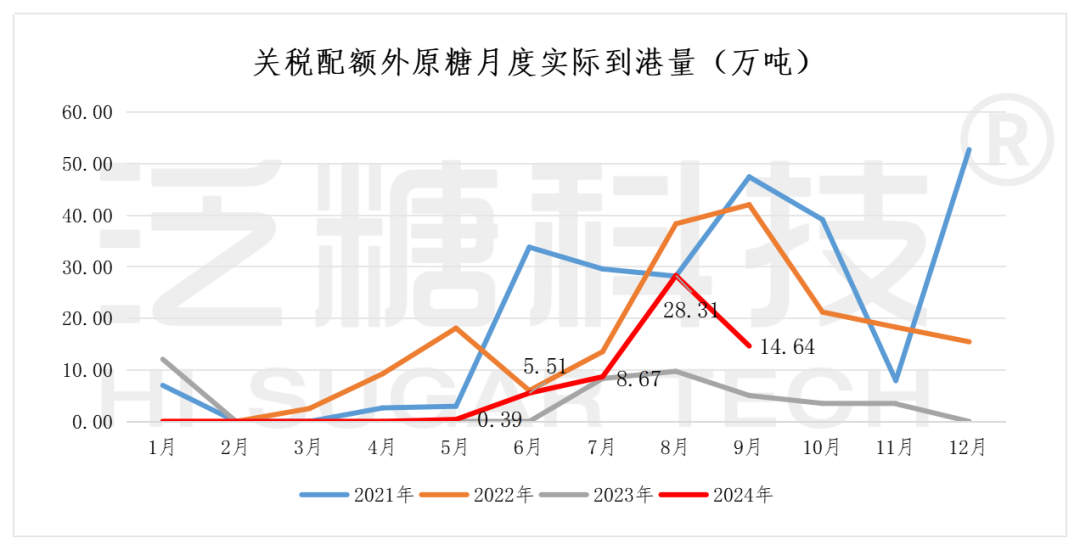

(三)商务部数据

2024年9月关税配额外原糖实际到港14.64万吨,10月预报到港32.80万吨。

数据来源:商务部

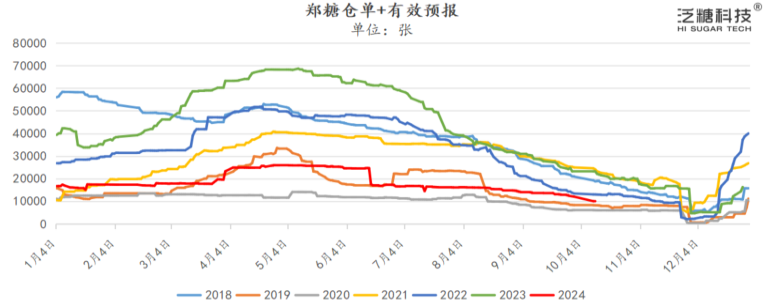

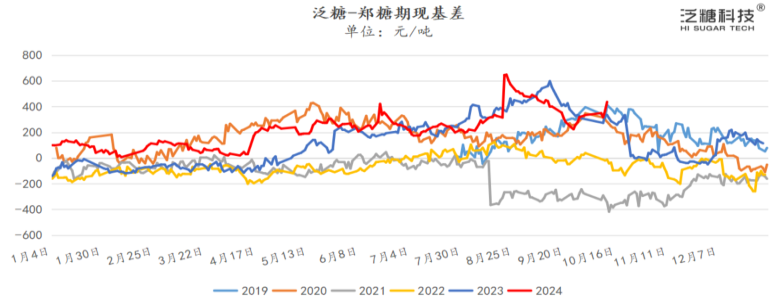

(四)期现基差及仓单

本周五仓单数量为9897张,周环比减少2099张;有效预报100张,较上周持平。仓单+有效预报数量为9997张,较去年同期减少13189张,降幅为56.88%。

数据来源:郑商所、泛糖科技

本周期现基差范围为316~436,较上周快速走阔。

数据来源:郑商所、泛糖科技

(五)进口原糖加工完税成本及利润估算

截至周五,巴西糖配额内加工完税成本为5607元/吨、配额外加工完税成本为7207元/吨,环比上周分别减少109元/吨、142元/吨。相较国内沿海加工糖厂主流报价6550~6630元/吨,巴西配额外进口利润约为-600~-500元/吨。

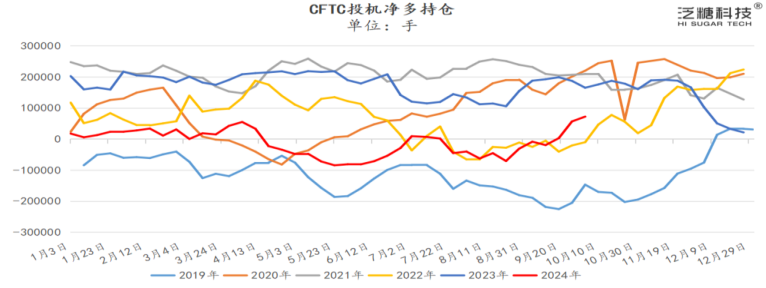

(六)原糖CFTC持仓

截至9月10日当周,ICE原糖期货+期权总持仓为 991433手,较前一周增加6345手。投机多头持仓209401手,较前一周增加1393手;投机空头持仓159504手,较前一周增加24038手;投机净多持仓为49897手,较上周减少22099手。

数据来源:洲际交易所、泛糖科技

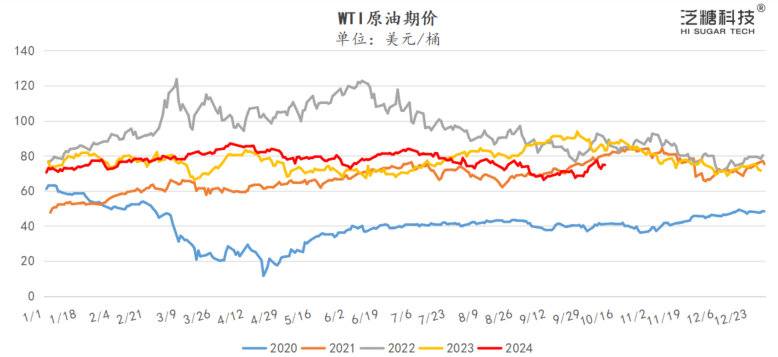

(七)WTI原油价格

WTI原油本周运行区间为71.57~77.50美元/桶,收于75.5美元/桶,上涨0.96美元/桶,涨幅1.29%,振幅为7.96%。

数据来源:同花顺期货通、泛糖科技

(八)食糖生产

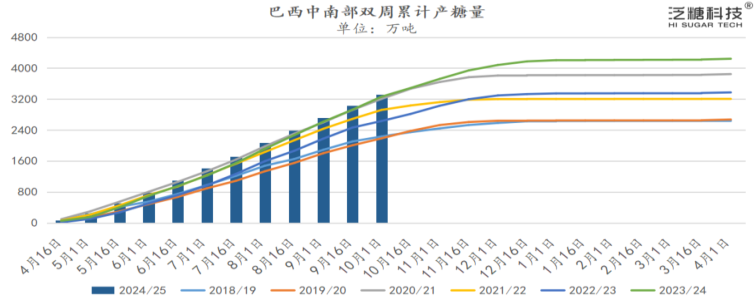

巴西:9月下半月,巴西中南部地区甘蔗入榨量为3882.8万吨,较去年减少612.4万吨,同比降幅13.62%;制糖比为47.79%,较去年同期减少3.31%;产糖量为282.9万吨,较去年同期减少54.7万吨,同比降幅达16.21%。

2024/25榨季截至9月下半月,巴西中南部地区累计入榨量为50508.2万吨,较去年同期增加1158.1万吨,同比增幅达2.35%;累计制糖比为48.85%,较去年同期减少0.69%;累计产糖量为3315.4万吨,较去年同期增加50.1万吨,同比增幅达1.53%。

数据来源:unica

(九)贸易流

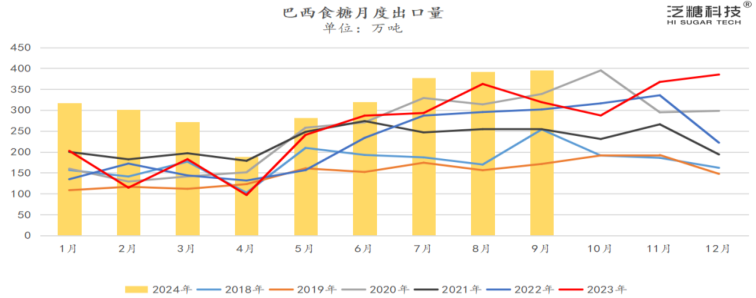

巴西:航运机构Williams发布的数据显示,截至10月9日当周,巴西港口等待装运食糖的船只数量为80艘,此前一周为79艘。

港口等待装运的食糖数量为334.89万吨(高级原糖数量为318.5万吨),此前一周为339.27万吨,环比减少4.38万吨,降幅1.3%。

桑托斯港等待出口的食糖数量为256.49万吨,帕拉纳瓜港等待出口的食糖数量为41.36万吨。

数据来源:巴西外贸部

巴基斯坦:糖业咨询委员会于周二召开会议,考虑允许糖厂出口50万吨糖,条件是糖厂必须在2024年11月21日之前开始2024/25榨季,并结清所有支付给蔗农的款项。

埃及:埃及政府决定从10月7日起将本地食糖出口禁令延长6个月。

(十)机构预估

USDA:预计印度2024/25年度的糖产量预计将达到3550万吨,高于2023/24年度的3400万吨。2024/25年度印度国内糖消费量预计为3200万吨,高于2023/24年度预测的3100万吨。

预计印度2024/25年度糖出口量预计为370万吨,低于2023/24年度的390万吨。

苏克敦:预计由于最大生产国巴西的收成受到不利天气影响,本年度全球食糖市场将出现近200万吨的短缺。

德国糖业协会:预计2024/25新榨季德国甜菜糖产量将从上榨季的422万吨增加17%至495万吨。由于甜菜种植面积增加和有利的天气条件提高了甜菜含糖量,对下榨季的糖产量的预估较9月份公布的477万吨增加了18万吨。

(责任编辑:Helia)

转载声明:本文内容属本网原创,内容版权均为本网所有,若需要引用、转载,请务必注明来源及原文链接,如涉及大面积转载,请与我们联系0771-8062470,获取授权。本站内容欢迎分享,但拒绝有商业目的的转载!

-

负责人

泛糖

-

联系电话

0771-8062462

-

邮箱

info@hisugar.com

-

传真

0771-8062474

-

联系地址

广西南宁市良庆区秋月路18号

QQ

QQ 微信

微信

朋友圈

朋友圈 qq空间

qq空间 微博

微博

桂公网安备

45010802000323号

桂公网安备

45010802000323号