泛糖科技2024白糖年报:转折之年,震荡走势

摘要:

在《产业盈利周期持续,糖价重心整体上移--2023/24榨季国内外食糖市场供需形势展望》中我们提到“国际糖价具备高位运行的基础,国内糖市因糖源多样性而更具供给弹性,但糖价重心抬升,产业盈利周期仍将持续,需警惕高糖价带来的全球食糖产能扩张引致的国内外糖价回调转势的可能。”市场转势比想象中来得要快,至2023年年末,国内外糖价从历史高价区间快速回落,分别跌破20美分/磅与6200元/吨,几乎将全年的涨幅吞没了大半。

展望2024年,全球食糖供需格局大概率转向紧平衡或者过剩,来自供给端的支撑减弱,但价格的牛熊转换并不能一蹴而就,国际糖价的走势影响因素高度集中于巴西、印度、泰国的产糖量与出口节奏。产量制约糖价高点,但需求刚性、全球低库存、出口平价等也限制了价格下限,预计2024年原糖期价运行区间为18~25美分/磅。

国内糖市供给糖源的多样性决定了国内糖价走势的相对独立性。国产糖恢复性增产限制价格高度,同时对于进口糖的依赖使得内外糖价将出现阶段性走势趋同,归根结底,关键变量仍在外盘。同时,需关注宏观经济走势及替代品对于食糖消费的影响,我们保持国内食糖消费总量稳定、有边际增减的判断。在供应恢复、需求尚不明晰的情况下,糖价重心将有所下移,全年的价格区间下沿为国产糖生产成本,上沿为配额外食糖进口成本,预计广西白糖现货价格区间为6000~6800元/吨,价格中轴约6400元/吨;期货价格运行区间5800~6600元/吨。

一、2023年国内外糖市回顾

2023年ICE原糖价格区间为18.92~28.14美分/磅,上涨0.44美分/磅,涨幅2.19%,振幅45.99%,总体呈先扬后抑走势。

1月-5月,巴西港口拥堵致使全球食糖贸易流持续偏紧态势,叠加印度、泰国、中国食糖生产不及预期,出现近400万吨的预期偏差,加剧供给紧张程度,原糖期价从19美分/磅单边上行至26美分/磅附近。5月-8月,巴西中南部地区2023/24榨季开启,受产糖量同比大增影响,原糖期价回落至22~25美分区间运行。三季度开始,厄尔尼诺影响致使北半球食糖减产、印度新榨季禁止食糖出口等利多消息的不断发酵,在投机资金助力下,原糖期价于11月初创下28.14美分/磅的近12年以来价格高点。12月,主要产糖国的食糖产量预期、印度甘蔗制乙醇政策生变,多头资金连日减持,原糖大幅下行至20美分附近。

数据来源:洲际交易所

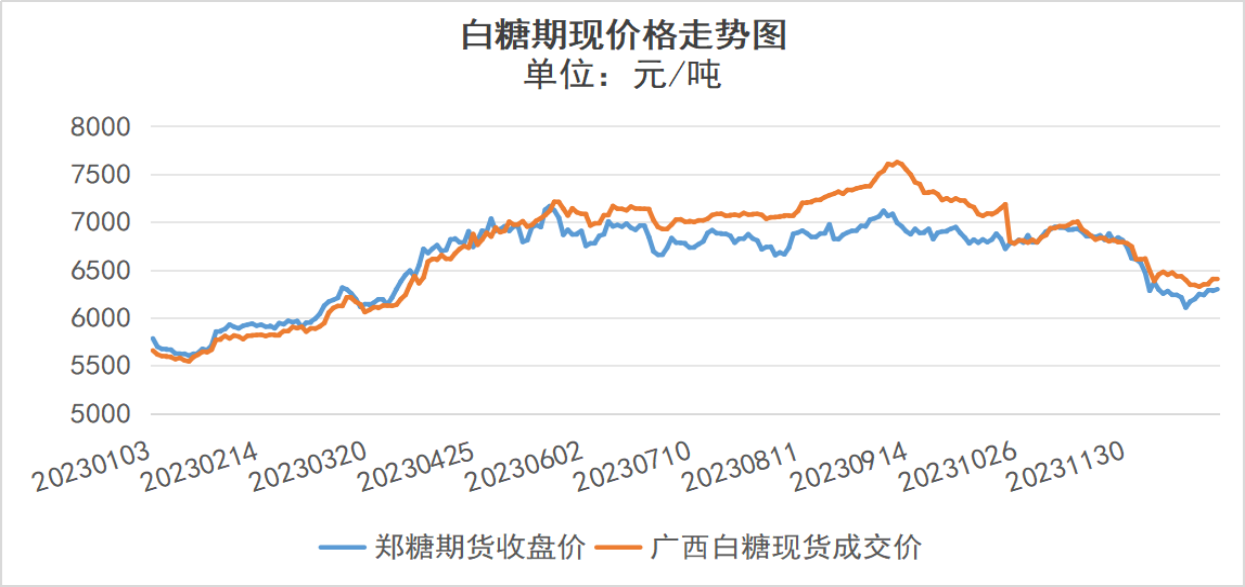

2023年郑糖主力合约运行区间为5591~7202元/吨,上涨524元/吨,涨幅9.06%,呈宽幅区间震荡走势,波动较往年明显增加。广西白糖现货成交价运行区间为5544~7625元/吨,上涨778元/吨,涨幅13.75%。

春节前,受疫情持续性影响,白糖期现货价格区间为5400~5600元/吨。春节之后至5月下旬,因为国产糖产量大幅减少叠加进口糖缺位,糖价一路飙升,白糖期货价格于5月下旬创近6年新高7202元/吨。6月初至9月末,期现货的价格走势严重背离。白糖期货进入箱体区间震荡,底部区域是非常扎实的6600元左右,价格反弹高点依次降低,期货做多动能衰减,而现货出现榨季末翘尾行情,产区报价最高达7700元/吨,加工糖与销区报价突破8000元/吨。四季度,外盘快速下挫使得配额内进口利润窗口打开、国产新糖大规模供应,市场心态转变为谨慎,产区现货价格下调至6400元/吨、郑糖价格回落至6200元/吨附近。

数据来源:郑州商品交易所、泛糖科技

二、2024年国内糖市供需分析

(一)整体供给增量

1.国产糖恢复性增产至985万吨

我国2023/24榨季食糖产量预估为985万吨,同比增加88万吨,增幅9.81%。

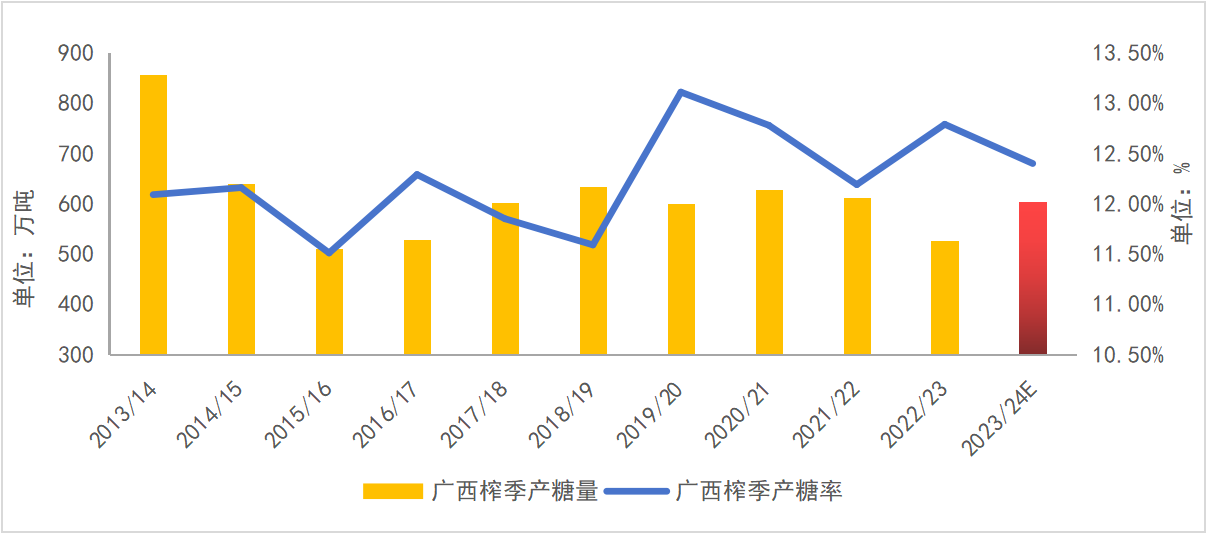

得益于种植面积稳定且天气状况良好,预计广西2023/24榨季甘蔗入榨量将有约20%的恢复性增长至4900~5000万吨,以产糖率12%~12.5%估算,预计产糖量595~618万吨,较上榨季增产68~91万吨。

图:广西榨季产糖率及产糖量

数据来源:广西糖业协会、泛糖科技

云南产糖量预计为205~210万吨,同比增加约5~10万吨。据云南省糖业协会信息,2023年云南种蔗面积略有下滑,6月份之后的多雨天气使得前期受旱蔗区有所恢复,甘蔗单产提高但糖分下降;开榨后,缅甸战乱使得境外甘蔗入境受阻,寒冷天气致使糖厂断槽、吊榨情况,影响产糖进度与产糖率。

广东2023/24榨季甘蔗面积减少5万亩至106万亩,甘蔗长势较好但受到台风影响倒伏现象较严重,预估食糖产量约为50万吨,基本持平。海南2023/24榨季甘蔗种植面积20万亩,同比减少5.5万亩,预计食糖总产量8万吨,同比减少0.65万吨。

甜菜糖方面,内蒙古甜菜最终收购量400万吨左右,最终糖产量或为53.4万吨,同比减少约5万吨。新疆收购甜菜461万吨,产糖量预计为51万吨。

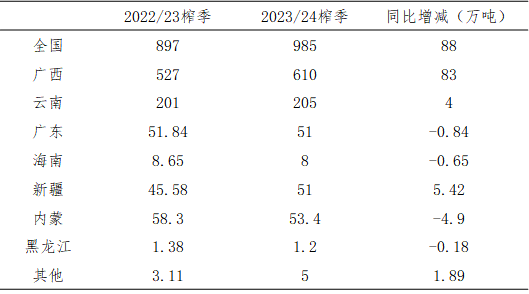

表:我国各主产区榨季食糖产量及预估表

数据来源:中国糖业协会、泛糖科技

2.食糖进口数量回升

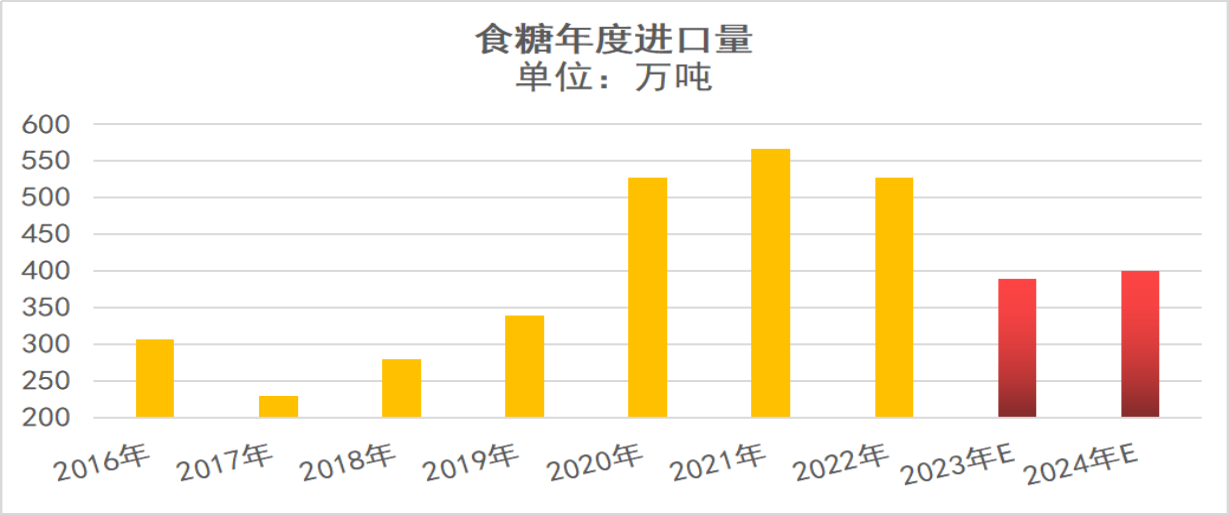

2023年,原糖持续高位运行、人民币贬值推升进口成本,配额外食糖进口利润深度倒挂,配额内食糖进口利润也十分微薄,加工糖厂进口意愿降低。2023年1-11月,我国进口食糖347.58万吨,同比减少128.04万吨,降幅26.92%;预计2023年全年进口食糖398万吨左右,同比减少约130万吨,降幅24.64%。

数据来源:海关总署、泛糖科技

国内食糖产不足需,仍需通过进口弥补。2024年初,国际原糖期货5月和7月合约价格已回落至20美分左右,远期配额外食糖进口利润窗口再度开启,为保证开工率、进口许可证额度及企业银行信贷资金的连续性,加工糖厂的采购积极性有所提升。预计2024年国内食糖进口量将恢复至400万吨以上。

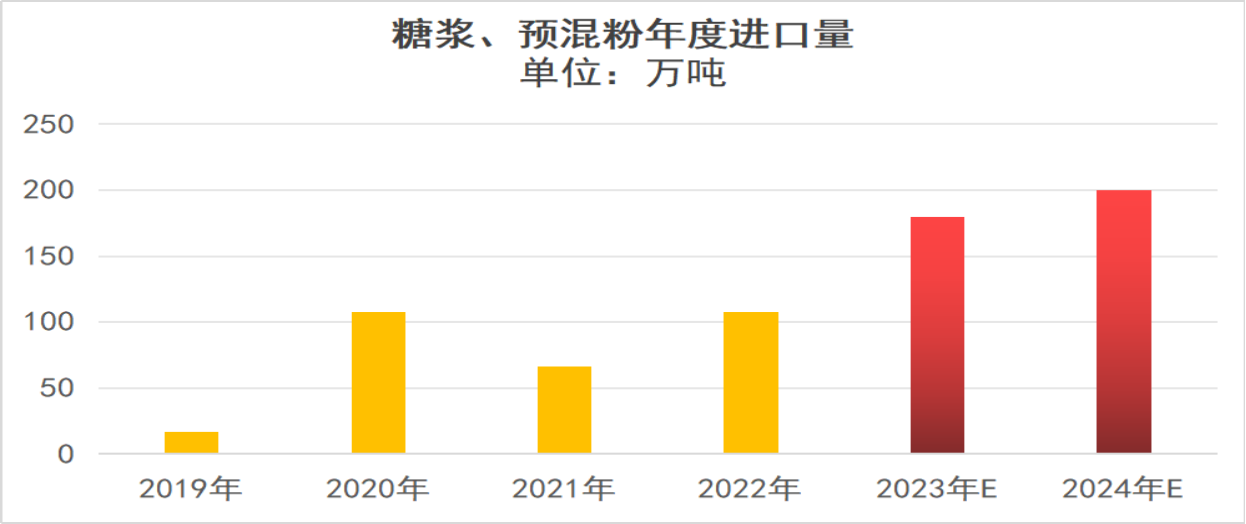

3.糖浆、预混粉进口仍有增量空间

2023年1-11月,我国累计进口糖浆及白砂糖预混粉(税则号1702.90)169.75万吨,同比增加69.04万吨,增幅68.55%,预计全年进口量将达180万吨以上。

随着糖浆和预混粉的销售渠道扩张,下游终端使用习惯逐步建立,2024年国际糖价重心下移后,糖浆和预混粉进口成本降至更低,预计进口量将突破200万吨,成为改变我国食糖市场供需平衡的重要增量。

数据来源:海关总署、泛糖科技

(二)食糖刚性消费持稳,存在边际增减变化

2022/23榨季全国累计销糖量853万吨,同比减少14万吨,为2015/16榨季以来最低值,主要受到国内经济复苏迟滞、居民收入下降消费信心不足、替代品用量增加等多方面因素影响。

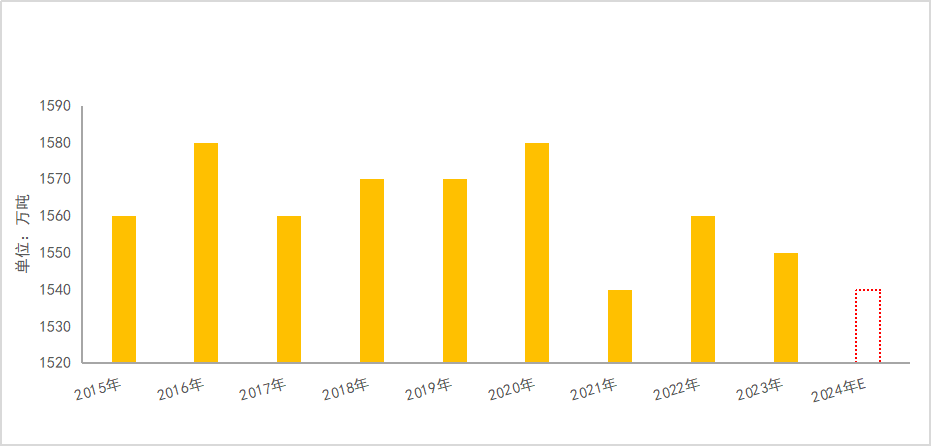

2024年,宏观经济增速变化仍将影响食品工业消费和民用消费总量,预计食糖刚性消费部分保持稳定,但可选消费有一定波动。微观层面,大型用糖终端2023年的经营多呈现“增收不增利”状态,为控制成本,部分企业更改了一些产品配方,如白砂糖价格与淀粉糖、糖浆/预混粉之间的价差未明显缩小,则夺回原有市场份额的机会不大。预计2024年我国食糖消费量为1540万吨,与上年基本持平微降,较疫情前的1580万吨仍有差距。

图:我国食糖年度消费量

数据来源:中国糖业协会、泛糖科技

(三)制糖成本上涨

2023/24榨季,国内综合制糖成本有所上升,内蒙古与新疆甜菜收购价普遍上涨至600元/吨以上,制糖成本攀升至6200元/吨以上。而广西、云南的甘蔗基准收购价均上调20元/吨及产糖率降低使得制糖成本刚性上涨,若触发糖-蔗价格二次联动,则制糖成本进一步上涨。在不考虑二次结算的前提下,预计广西2023/24榨季制糖成本约6000元/吨。

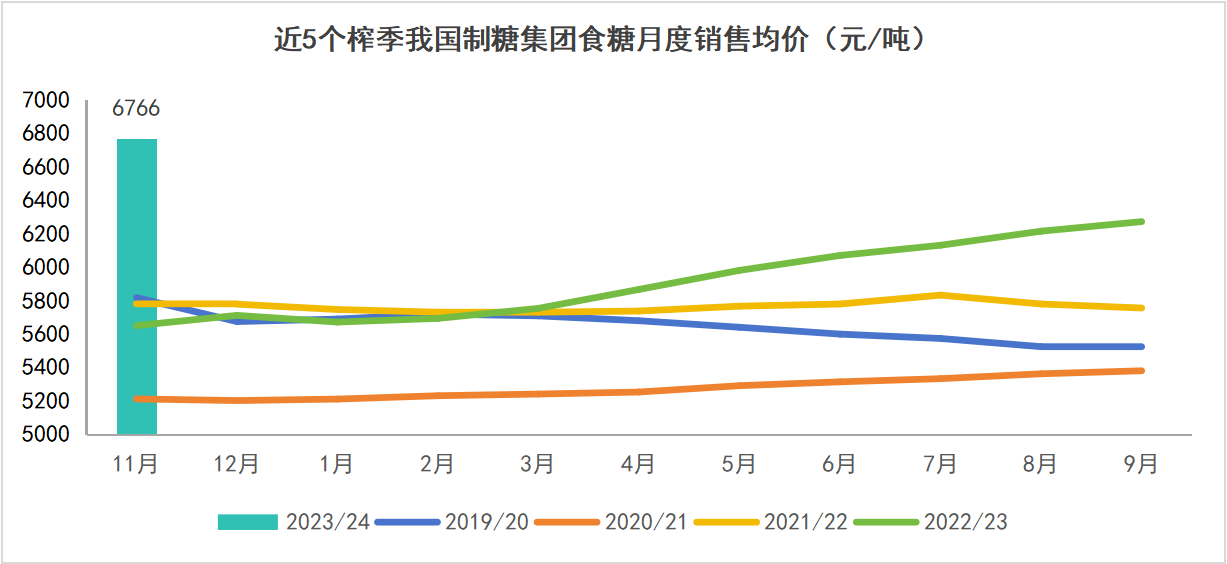

资金状况改善及销售模式变化使得糖企能够更从容把握销售节奏。过去的两个年度,随着食糖价格和制糖副产品价格提高,我国食糖产业处于整体盈利状态。2023年11月,国内制糖集团食糖月度销售均价6766元/吨为历史最好榨季开局水平。另一方面,产业进行价格风险管理的意识和能力提升。据调研,广西制糖集团2023/24榨季食糖预售数量高达百万吨级别,采用卖方基差点价的方式销售,点价区间约为6900元左右,为全年的食糖销售打下良好基础。

表:近5个榨季我国制糖集团食糖月度销售均价

数据来源:中国糖业协会、泛糖科技

三、2024国际糖市供需分析

(一)食糖产销格局转变

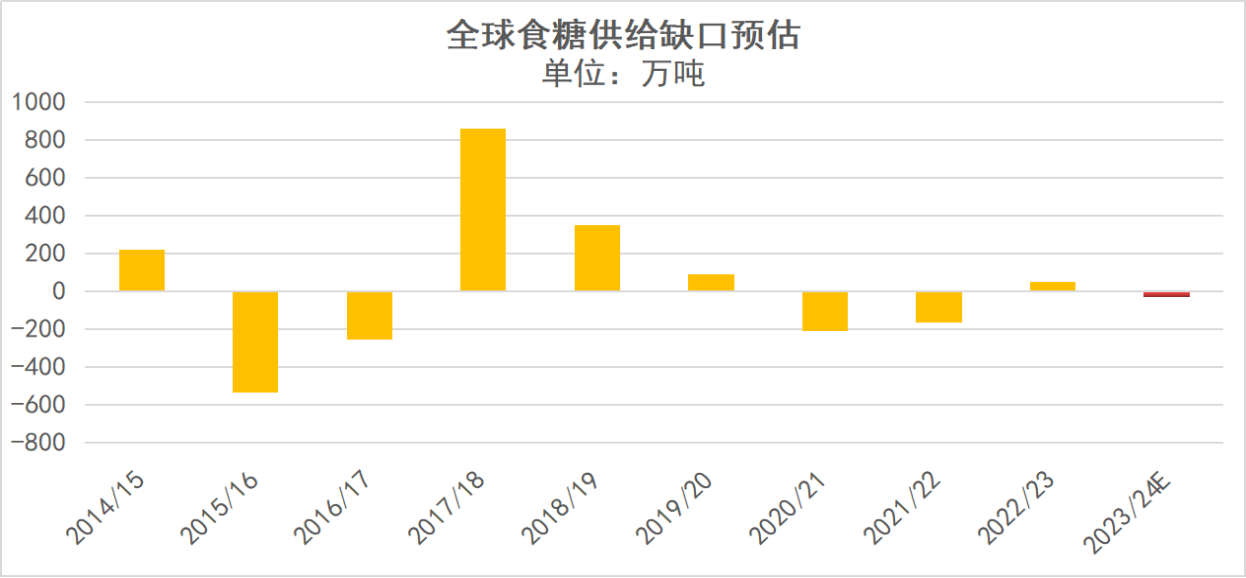

因巴西创纪录的食糖产量,国际多家糖业分析机构下调全球食糖供给缺口数值,由存在较大的供需缺口转向供需平衡甚至略有过剩。

ISO于2023年11月预估2023/24榨季全球食糖产量为1.7988亿吨,食糖消费量为1.8022亿吨,食糖供给短缺33万吨,远低于此前预估的短缺211万吨;Czarnikow在11月首次将2023/24榨季食糖供需预估上调至过剩20万吨。供需格局的根本性转变已使得糖价走势出现较大转折。

表:研究机构2023/24榨季全球食糖供需缺口预估

数据来源:ISO

(二)主产国食糖生产情况

1.巴西:2023/24榨季食糖产量创历史纪录

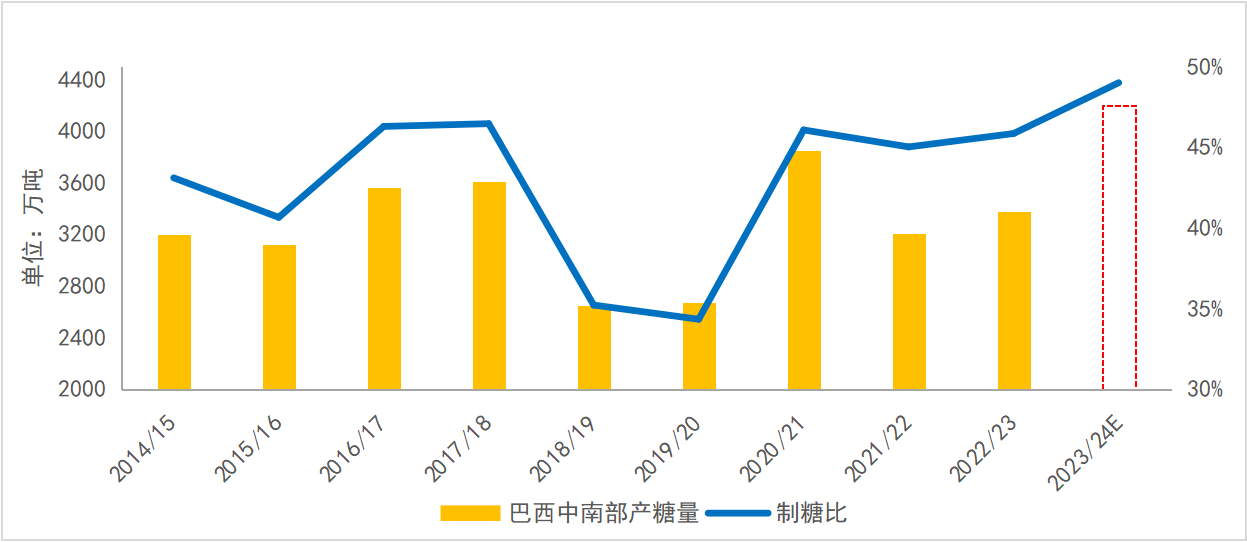

截至12月上半月,巴西中南部地区累计甘蔗入榨量63839.1万吨,同比增加9870.8万吨,增幅达18.29%;累计制糖比为49.18%,同比增加3.23%;累计产糖量为4174.6万吨,同比增加839.2万吨,增幅达25.16%。

巴西国家商品供应公司(Conab)预估2023/24榨季全巴西甘蔗入榨量为6.776亿吨,同比增幅10.9%;因甘蔗制糖比接近50%的极限水平,产糖量将高达4688.07万吨,其中中南部地区产糖量将达到4322.17万吨,同比增长28.91%。2024/25榨季,巴西中南部糖产量预计继续保持4300万吨左右的高位水平。

创历史记录的产糖量造成巴西国内食糖库存高企,截至12月15日的库存量为1538万吨,较往年同期增幅超过50%,高库存叠加高糖价,糖厂出口积极性高涨。

图:巴西中南部产糖量及制糖比

数据来源:UNICA

2.印度:食糖出口量尚存变数

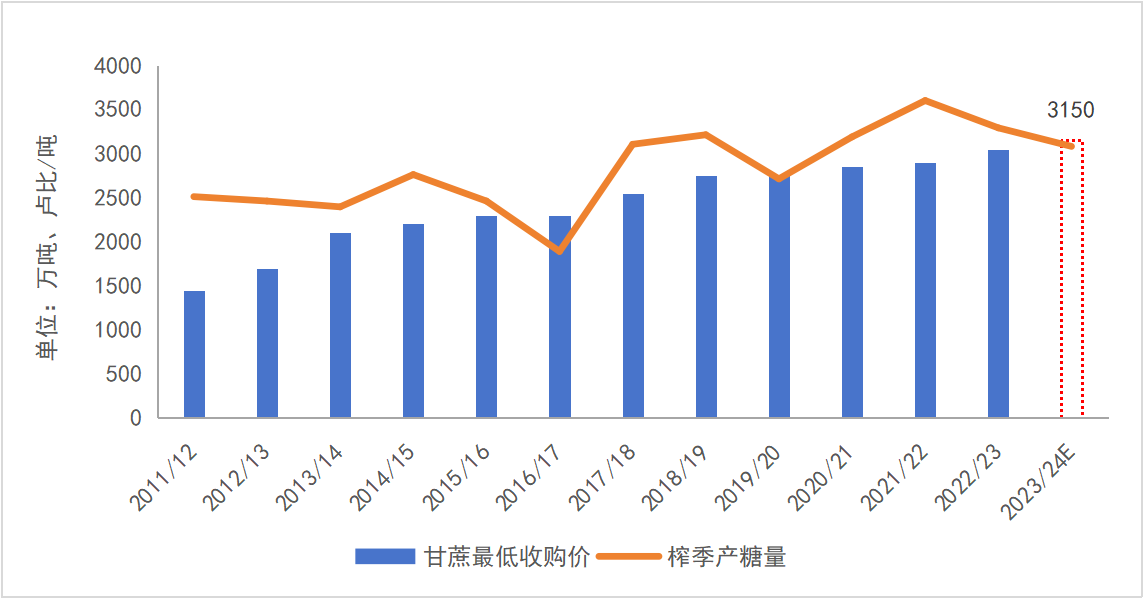

2023/24榨季截至12月31日,印度食糖产量为1121万吨,同比减少92.5万吨,降幅7.62%。其中,马邦产糖量382万吨,北方邦产糖量为346.5万吨,卡邦糖产量为240万吨。

在不考虑乙醇分流的情况下,印度糖业协会(ISMA)预计2023/24榨季糖产量将达到3250万吨,较上榨季减少440万吨。保证E20计划推进,政府决定允许糖厂最多将170万吨糖用于生产乙醇,较上年减少约240万吨。由此,预计2023/24榨季印度产糖量约为3080万吨,同比减少200万吨,降幅6.1%。

在经历连续3年的巨量出口去库存后,印度国内食糖库存已不足500万吨,为2016/17榨季以来的最低水平,也低于政府规定的需要保证至少3个月国内食糖消费量的安全库存水平。以印度食糖年消费量2800万吨估算,国内食糖安全库存水平约为700万吨,2024年是印度大选之年,政府对通胀的关注使得2023/24榨季的产需过剩量可能更多用于建库,而不是出口。考虑到甘蔗制乙醇政策尚有变数,预计印度2023/24榨季食糖出口量大概率为0,至多200万吨,在2024年3月产量形势明朗之前或者5月大选之前预计不会发出口配额。

图:印度榨季产糖量/最低甘蔗收购价

数据来源:ISMA

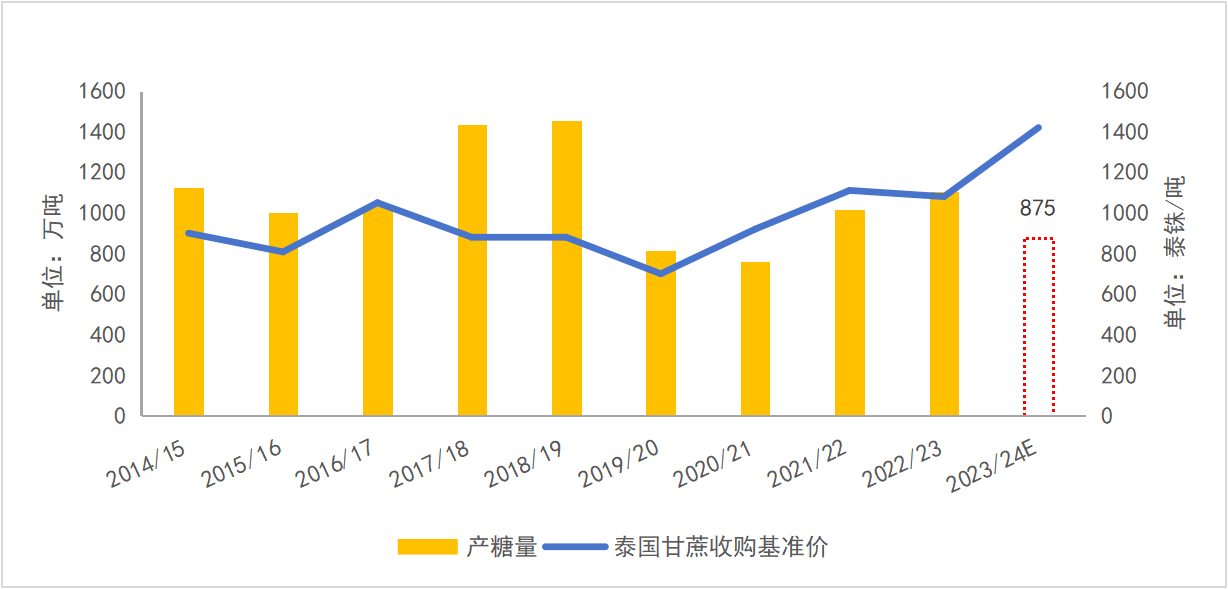

3.泰国:产糖量区间850~900万吨

泰国2023/24榨季截至12月31日,累计甘蔗入榨量为1509.60万吨,同比减少255.94万吨,降幅14.5%;含糖分为11.16%,同比下降1.2%;产糖率为8.915%,同比减少1.308%;累计产糖量为134.58万吨,同比减少45.91万吨,降幅25.44%。

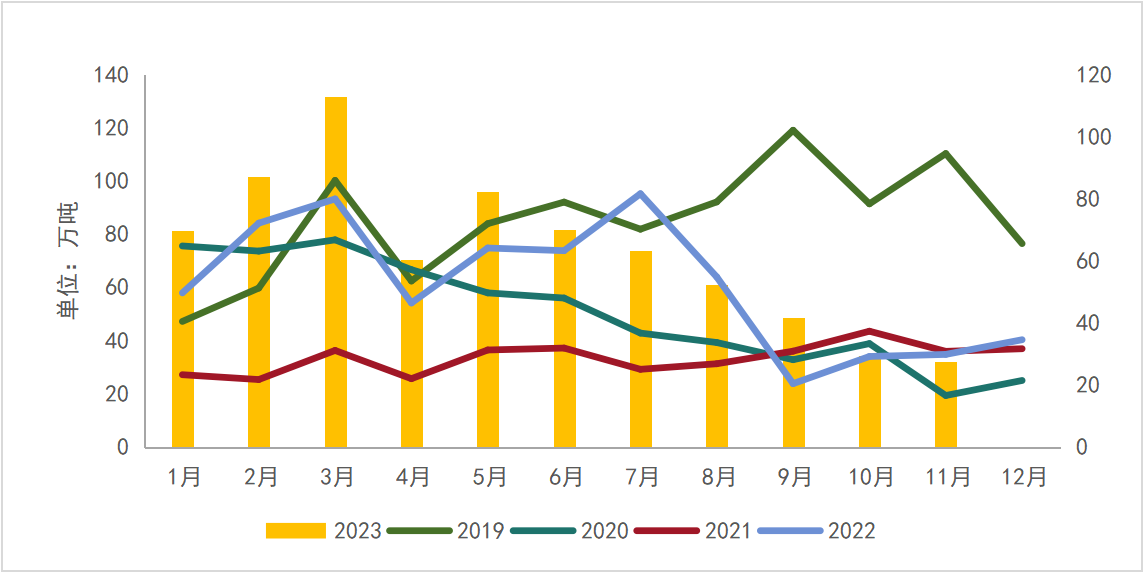

2023年5-8月,泰国甘蔗主产区遭遇极端干旱天气,影响了甘蔗出苗及拔节伸长。9月份开始,泰国东北部、中部及北部蔗区的降雨非常充沛,一定程度上弥补了前期损失,在综合考虑木薯等替代作物局部挤占甘蔗面积的基础上,我们预计泰国2023/24榨季甘蔗入榨量为7500~8000万吨,产糖量区间为850~900万吨,以均值875万吨计算,较上榨季减少228万吨,降幅20.67%。扣除国内消费250万吨后,2023/24榨季泰国可供出口糖源约625万吨,较上榨季的749万吨减少124万吨。

图:泰国甘蔗收购价和产糖量

数据来源:OCSB

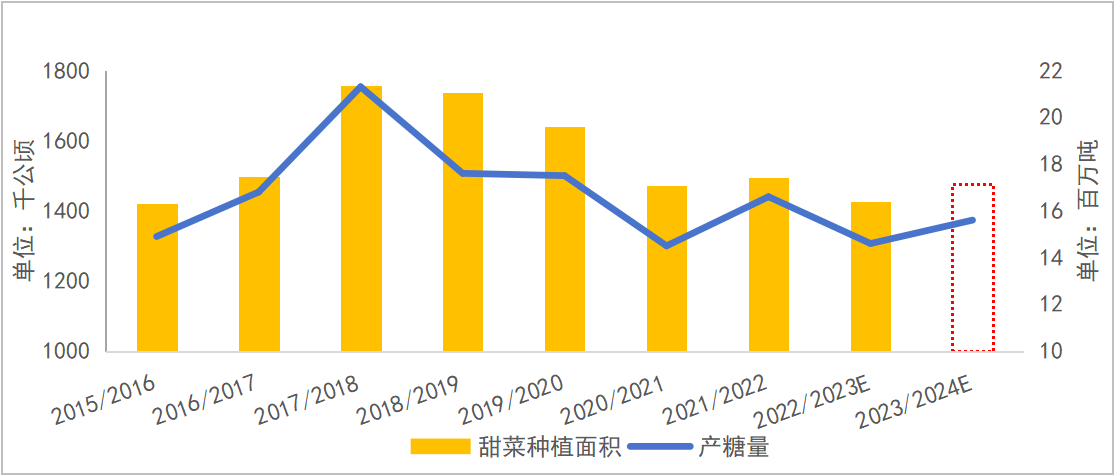

4.欧盟:产糖量小幅增长至1560万吨

根据欧盟农业农村发展司数据显示,2023/24榨季欧盟地区甜菜种植面积小幅增长50.1千公顷至1477.4千公顷,甜菜单产小幅提高1吨/公顷至73.8吨/公顷;食糖产量预估1560万吨,增长100万吨,增幅6.85%;消费量预估1670万吨,跟上榨季持平;预计进口量为190万吨,较上榨季的250万吨下降60万吨。

图:欧盟甜菜种植面积和产糖量

数据来源:欧盟农业农村发展司

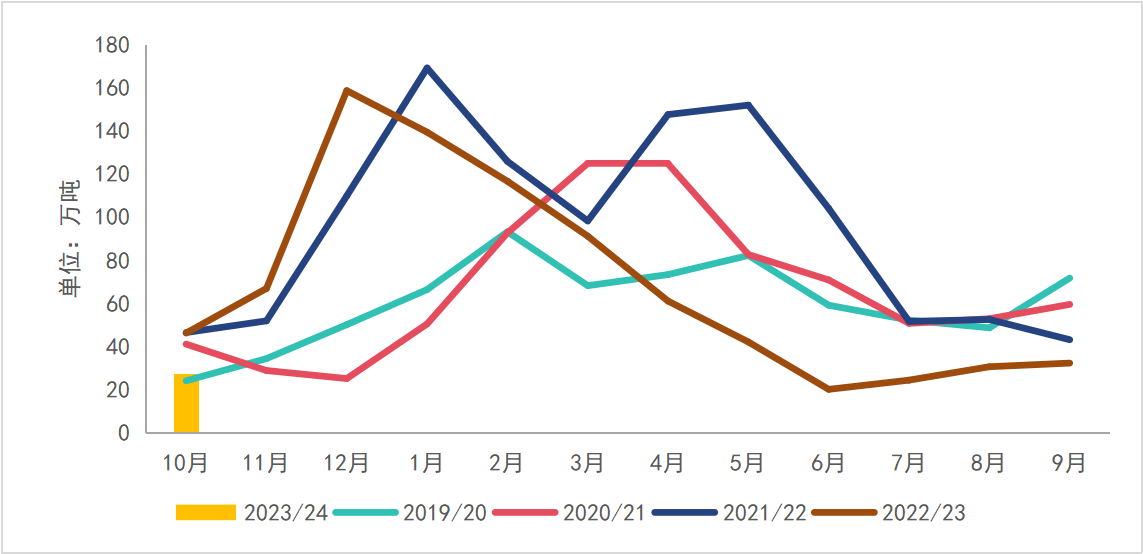

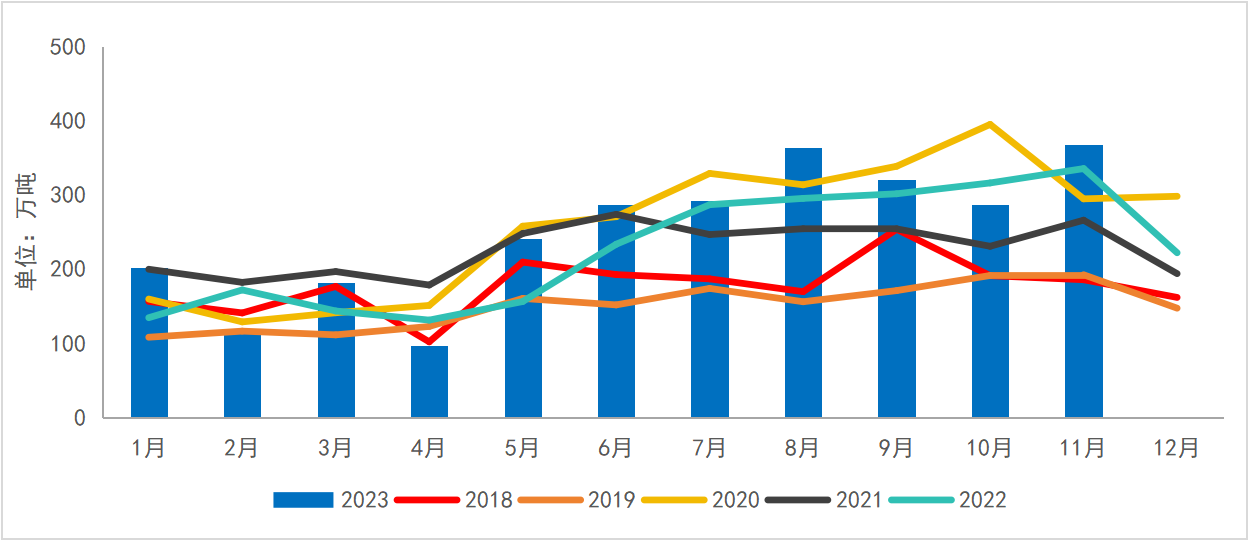

(三)国际食糖贸易流分析

2023/24榨季全球食糖产需预计总体紧平衡,阶段性的食糖贸易流也同样处于平衡偏紧状态。2024年Q1,北半球食糖生产处于高峰期,但泰国政府从2023年11月开始对国内糖价及食糖出口进行管控,何时解禁尚不可知。若印度、泰国食糖出口双双缺席,通过分析过去3年的出口数据,泰国+印度1-4月的月均出口量为173万吨,也就意味着国际糖市存在170万吨左右的供给缺口。

图:印度食糖月度出口量

数据来源:印度商务部

图:泰国食糖月度出口量

数据来源:OCSB

2023年1-11月,巴西食糖出口量2756万吨,同比增加250万吨,月均出口量为251万吨,其中11月份出口了370万吨糖,创下单月出口的新纪录。2023年,巴西港口发运数量超出市场预期,2024Q1仍具备巨量出口食糖的能力,但表观数据上看,巴西即使尽全力出口不能完全弥补印、泰食糖的出口量缺口,从而形成阶段性、地域局部性的供应紧张。国际市场对巴西糖供应的依赖度进一步提升,这将增加供应链的不稳定性,加剧市场波动。

2024Q2,中国等亚太地区食糖净进口国开始采购,若原白价差持续能维持130美元/吨以上,则转口炼糖厂的采购需求也将保持旺盛。此时,巴西食糖库存已降至较低位置,2024/25榨季前期新糖供应量有限,国际糖市能否有足够泰国、印度糖源及时补充尤为关键,市场供需随印度食糖出口政策变化出现不同的结果。2024Q3及Q4,随着巴西糖进入压榨高峰期,国际原糖贸易流或将再度回到偏过剩的格局中,同时需关注2024/25榨季印度及泰国的甘蔗种植生长情况以及印度产业政策动态(包括乙醇用蔗及出口政策)。

图:巴西食糖月度出口量

数据来源:巴西外贸部

主产国的制糖成本、出口平价为糖价运行提供强劲支撑,根据Czarnikow的报告数据,截至12月底,印度白糖出口平价约500美元/吨、原糖出口平价约20美分/磅;泰国精制糖生产成本约410美元/吨,原糖生产成本约17美分/磅基本与巴西原糖持平。但在供需紧平衡略微过剩状态下,糖价向下考验最低生产成本区间的概率和时间会比较少,如果需要争取印度出口以达到贸易流的供需平衡,就意味着国际糖价至少应在印度生产成本之上运行。

(四)宏观经济形势分析

全球经济继续在曲折中复苏前进,分化态势或将延续。国际货币基金组织(IMF)2023年10月发布的《世界经济展望报告》预计全球经济增速将从2022年的3.5%放缓至2023年的3.0%及2024年的2.9%。

2024年,海外高通胀与高利率环境或将有所缓和,但货币紧缩的“迟滞”传导效果也将充分显现——上半年全球经济增长动能或进一步衰减,但下半年在通胀有效下行后,主要国家货币政策或将转为宽松,新的复苏周期即将开启。随着美联储激进加息进入尾声、逐步开启降息进程,美元走弱利多大宗商品价格,宏观上为糖价提供支撑。

四、价格区间及远期展望

(一)国际食糖

28美分或已成为本轮牛市周期顶点,但绝非意味着熊市周期即刻到来,我们认为2024年将是转折之年,国际糖市将进入区间震荡行情,供需过剩量制约糖价高点,但需求刚性增长、贸易流松紧变化、全球低库存、出口平价及极端天气等在限制了价格下限的同时也会带来阶段性行情热点,预计2024年原糖期价运行区间为18~25美分/磅。

展望2024/25榨季,持续了近3年的糖价牛市已对全球供应端产生积极影响,主产国的糖料种植面积出现增长,主观增产意愿强烈,如果客观天气因素配合,那么下一个榨季全球食糖产量会进一步增长,但印度甘蔗乙醇计划的推进及出口补贴取消,糖价的能源属性和金融属性增强,使得全球糖市再度出现大幅过剩、长期低价运行的行情概率大幅降低。

(二)国内市场

2023/24榨季国内预计恢复性增产,产需缺口缩小,但仍需要配额外进口来填补,内外价差修复使得国内糖糖价联动性增加。按外盘18~25美分/磅的价格区间、人民币汇率7.1预估,配额外进口成本6300~8250元/吨。相对配额外进口糖,国产糖存在成本竞争优势,作为国内主要糖源品种,其生产成本附近将给予价格较强支撑。

需要注意的是,外盘糖价回落令进口糖浆、预混粉的利润扩大,或刺激其年度进口量突破200万吨,中央储备糖投放这把“达摩克利斯之剑”也是市场担忧所在,这些不确定的供给因素或导致国内糖市整体从供需紧平衡转向过剩,拉低糖价运行中轴。整体而言,国内糖价的抗跌性较外盘更为脆弱,糖价重心将有所下移,全年的价格区间下沿为国产糖生产成本,上沿为配额外食糖进口成本,预计广西白糖现货价格区间为6000~6800元/吨,价格中轴约6400元/吨;期货价格运行区间5800~6600元/吨。

(本文作者:刘芷妍、马志淳)

(责任编辑:Sylvia)

转载声明:本文内容属本网原创,内容版权均为本网所有,若您需要引用、转载,请务必注明来源及原文链接,如涉及大面积转载,请与我们联系0771-8062446 ,获取授权。本站内容欢迎分享,但拒绝有商业目的的转载!

-

负责人

泛糖

-

联系电话

0771-8062462

-

邮箱

info@hisugar.com

-

传真

0771-8062474

-

联系地址

广西南宁市良庆区秋月路18号

QQ

QQ 微信

微信

朋友圈

朋友圈 qq空间

qq空间 微博

微博

桂公网安备

45010802000323号

桂公网安备

45010802000323号